Wir sind für unsere anstehende Weltreise auf der Suche nach der passenden Kreditkarte. Heute kriegt man fast überall eine Kreditkarte, die Unterschiede im Preis und den Leistungen sind aber massiv. Vorweg: DIE Kreditkarte gibt es nicht. Auch wir werden auf unsere Weltreise mehrere Kreditkarten mitnehmen. Schon nur zur Sicherheit, falls mal eine Karte kaputt geht oder gestohlen wird. Wir möchten uns in diesem Beitrag auf die Hauptverwendungszwecke einer Kreditkarte, das Bezahlen & den Bargeldbezug, fokussieren, da dies wie für viele Andere die interessantesten Verwendungszwecke sind.

Auf was muss ich bei einer Kreditkarte achten?

Es gibt viele wichtige Themen, die du bei einer Kreditkarte beachten solltest. Für die Meisten ist der Interessante Teil einer Kreditkarte aber der eigentliche Sinn: Das Bezahlen.

Bezahlen & Bargeldbezug

Mit einer Kreditkarte kann man im Geschäft sowie Online bezahlen. Auch kannst du am Bankomat Bargeld beziehen. Das weisst du sicherlich auch :). Es gibt Kreditkarten, die besser geeignet sind zum bezahlen und solche, die besser für den Bargeldbezug sind. Warum? Die Gebühren sind pro Anbieter teils massiv.

Akzeptanzstellen

Rund um die Welt gibt es nicht den Anbieter für Kreditkarten. Bekannte Anbieter sind unter anderem MasterCard, Visa oder American Express. Je nach Land kann es sein, dass diese eine Kreditkarte eines Anbieters gar nicht akzeptieren können oder wollen. Dann bist du recht aufgeschmissen. Grössere Banken wie die UBS bieten oft Kreditkarten Set’s mit Visa und MasterCard an. Damit fährst du sicherlich sehr gut was die Akzeptanz betrifft.

Ein weiteres Problem: Einige Annahmestellen akzeptieren keine Prepaid-Kreditkarten. Dies ist meist der Fall, wenn du deine Kreditkarte als Sicherheit bezw. Kaution hinterlegen musst. Beispiel: Autovermietung. Wir hatten in Sizilien bereits schon mal das Problem, dass wir eine Zusatzversicherung abschliessen mussten, da die Prepaid-Kreditkarte nicht als Kaution hinterlegt werden konnte.

Gebühren

Jetzt gehts um die Wurst! Gebühren bei einer Kreditkartenzahlung können an vielen Stellen anfallen. Und das ist genau dort, wo alle Profit machen wollen.

Jahresgebühren

Oftmals bezahlst du für deine Kreditkarte eine Jahresgebühr. Viele merken das gar nicht, da sie ein Bankpaket lösen. Darin sind Konto-& Kreditkartengebühren zusammengefasst. Diese Kosten fallen meist alle Monate oder alle Jahre an. Prüfe mal deine Bankauszüge, dort wirst du die Gebühr finden.

Gebühren beim Bezahlen

Da sind ganz viele richtig Dreist. Du bezahlst nebst dem festgelegten Wechselkurs noch viele versteckte Gebühren:

- Transaktionsgebühr

- Meist im Bereich von 1.5-2%

- Wechselkurszuschlag

- Meist im Bereich von 1.5-2%

Bancomat – die Falle im Ausland

Für einen Bargeldbezg am Bancomaten kommen dann noch nebst den Gebühren wie einer Bezahlung (siehe oben) eine Abhebungsgebühr hinzu. Oft ist dies ein Fixbetrag (zwischen 5-10 CHF) oder ein prozentualer Anteil (Meist im Bereich von 1.5-2%). Hier kann es sein, dass du aufgrund eines Bankpaketes diese Gebühren bereits inkludiert hast. Teilweise ist dies auf eine Anzahl Abhebungen pro Monat beschränkt.

Und jetzt kommt der gemeine Trick der auslädischen Bancomanten dazu: Im Ausland wirst du bei Bargeldbezügen oft gefragt bezw. es wird dir empfohlen, die Umrechnung durch die ausländische Bank vorzunehmen. Mach das auf keinen Fall! Das sind richtige Abzocker. Nutze immer den Umrechnungskurs deiner Bank. Dieser ist immer tiefer.

Gebühren deiner Bank rausfinden

Du kannst unter https://www.mastercard.de/de-de/privatkunden/services-wissenswertes/services/waehrungsrechner.html mal eine deiner lezten Zahlungen nehmen und dort ohne Bankgebühren eingeben. Dann kannst du die berechnete Zahl mit der Belastungsanzeige auf deinem Kontoauszug vergleichen. Oft sind auf dem Kontoauszug zwei Positionen drauf: Der Betrag für die Zahlung und eine Transaktionsgebühr. Die musst du zusammenrechnen.

Versicherung

Ein Verkaufsargument das von Banken oft genutzt wird, um für ihr Angebot zu werben, ist die inkludierte Versicherung. Diese Versicherung ist ein Teil der Kreditkartengebühren und in der Praxis nach unseren Erfahrungen doch recht nutzlos, wenn man bereits eine gute Reiseversicherung abgeschlossen hat. Die Reiseversicherung deckt meist alle inkludierten Versicherungsleistungen der Kreditkarte ab und noch viel mehr.

Wenn du Gebrauch von der Versicherung der Kreditkarte machen möchtest, ist dies oft mit Bedingungen im Kleingedruckten verbunden. Zum Beispiel um eine Rückzahlung einer gebuchten Reise, die aufgrund einer Krankheit nicht antreten kannst, muss komplett über die Kreditkarte bezahlt sein, sonst ist diese nicht versichert. Unsere Devise ist daher: Wir sparen uns die unnötige «Doppelversicherung» und bezahlen lieber ein bisschen mehr, für eine gute Reiseversicherung und sparen bei den Kreditkartengebühren. Wir gehen daher nicht weiter ein auf diesen Punkt.

Meilen sammeln

Mit gewissen Kreditkarten kannst du Meilen sammeln. So erhältst du für Zahlungen mit der Kreditkarte Meilen gutgeschrieben. Oft wird dir als Eröffnungsbonus auch ein Guthaben an Meilen auf dein Konto gutgeschrieben. Du kriegst auch mit jedem Flug den du machst, je nach Distanz die du fliegst, Meilen gutgeschrieben. Das Problem: Die Fluggesellschaft muss beim Meilenprogramm mitmachen. Es gibt leider nicht nur eins, sondern mehrere.

Sofern du mal genügend Meilen gesammelt hast, kannst du damit kostenlose Flüge oder Upgrades zum Beispiel in die Business Class buchen. Dann musst du aber viele Meilen sameln :). Es gibt wahrliche Meilenhunter, die nichts anderes machen, als auf Meilen optimiert zu fliegen. Diese Personen besitzen 20-30 Kreditkarten, kündigen diese nach einem Jahr (da das erste Jahr meist kostenlos ist) um von dem Eröffnungsbonus profitieren zu können. Das kostet viel Zeit und Korrdination. Dies ist daher für uns uninteressant. Was wir gemacht haben: Wir haben eine Miles & More Karte, die ist kostenlos und wir können trotzdem mit unseren Flügen Meilen sammeln. Falls du auf der Suche nach Tipp’s für angehende Meilenhunter bist, musst du nicht weiterlesen :).

Die Beste Lösung

Wie schon vorweg vorgenommen, gibt es leider nicht DIE Kreditkarte, sondern wir setzen auf eine Kombi. Wir nutzen für alle Zahlungen wo möglich und akzeptiert, die Neon Free MasterCard Kreditkarte. Als «Backup» zum Beispiel um die Kreidtkarte als Kaution bei der Automiete hinterlegen zu können und für Länder, in welcher keine MasterCard akzeptiert wird, setzen wir auf das kostenlose Kartenduo von Cashback. Mehr dazu weiter unten.

Hauptkarte: Neon Free MasterCard Kreditkarte

Wir nutzen die Neon Free Kreditkarte als Hauptkarte. Es handelt sich hierbei um eine Prepaid MasterCard, die direkt auch ein Schweizer Bankkonto beinhaltet. Diese Kombination ist ebenfalls für alle interessant, die eine Bank für alle alltäglichen Geldanliegen suchen. Du kannst dies als Lohnkonto nutzen und hast deine Bank immer im Hosensack via deinem Smartphone griffbereit. Kostenlose Bargeldbezüge in der Schweiz (zwei pro Monat) sowie keine Kontogebühren sind aktuell unschlagbar. Denn das ganze kostet dich nichts. Es gibt bei Neon Free keine monatlichen Fixkosten. Nur bei der Bezahlung mit der Karte können Gebühren anfallen.

Ein Vergleich mehrerer Kreditkarten vom Kassensturz hat gezeigt, dass dies die günstigste Lösung ist. Für Vielreisende sowie Wenignutzer. Warum? Bei Neon Free sind alle Gebühren dynamische Gebühren in Form einer prozentualen Gebühr, die bei einer Transaktion erst erhoben werden. Nutzt du die Karte nicht, kost› sie nichts. So einfach. Es entstehen nur Gebühren, wenn du sie nutzt. Stell dir das wie dein Netflix abo. Du bezahlst keine Monatsgebühren sondern zahlst nur, wenn du wirklich schaust.

Weitere Infos zu Neon Free kriegst du hier: https://www.neon-free.ch/ (beachte unseren Code in der blauen Infobox auf dieser Seite, damit kriegst du 10.- CHF geschenkt bei der Eröffnung deines Neon Free Kontos)

Zweitkarte(n): Kreditkartenpaket von Cashback

Wir nutzen als Zweitkarte eine Kombi aus Visa und American Express von Swisscard. Damit hast du von jedem Grossen Kreditkartenaussteller (MasterCard, Visa und American Express) eine Karte dabei und wirst so nie ohne Geld dastehen. Die Cashback Kreditkarten sind «echte» Kreditkarten (erkennt man unter anderem daran, dass die Ziffern auf der Karte herausstehen, du spürst sie, wenn du mit dem Finger drüber fährst) und werden zum Beispiel als Kautionshinterlegung akzeptiert. Das Kreditkartenpaket hat keine jährliche Gebühr und in der Schweiz kann man damit sogar Geld verdienen. In der Schweiz ist das Bezahlen mit den Kreditkarten kostenlos und bekommt noch einen Cashback von bis zu 1%. Gerade wenn du noch teure Elektronik für deine Reise kaufst, lohnt es sich, diese Kreditkarten zu nutzen. Denk aber dran: Im Ausland (auch beim Onlineshopping) bezahlst du aber einiges an Gebühren. Nutze dazu lieber die Neon Kreditkarte. Ein weiterer wichtiger Vorteil von den Cashback Cards ist die gute App, über weche du deine Rechnungen von überall aus abrufen kannst. Weiter unterstützen sie auch e-bill. So kannst du zum Beispiel Neon als Hauptkonto verwenden und dort e-bill einrichten, damit du die Rechnungen der Cashback Kreditkarten mega einfach ohne abscannen der Rechnung bezahlen kannst. Der Kundenservice konnte uns auch bereits sehr schnell weiterhelfen. Die Kreditkarten unterstützen ebenfalls Google, Apple, Samsung und Garmin Pay was für uns ebenfalls wichtig ist.

Fazit

Mit der Kombo aus den obigen zwei bzw. drei Kreditkarten hast du null Fixkosten und kannst trotzdem im Notfall überall auf der Welt bezahlen. Alle Kreditkarten lassen sich ebenfalls bei Google, Apple, Samsung und Garmin Pay hinterlegen, wodurch du auch nochmal ein «Doppel» dabei hast, sollte die physische Karte mal nicht funktionieren. Solange du als Hauptkarte im Ausland die Neon Free einsetzt und in der Schweiz die Cashback Cards wirst du damit sogar noch ein kleines Plus machen :-).

Was ist mit DKB und Revolut?

In deiner Recherche nach der besten Kreditkarte zum Reisen wirst du schnell über diese beiden Banken stolpern. Für uns sind dies jedoch keine attraktioven Optionen: Revolut und Neon Free sind vom Funktionsumfang recht gleich. Bei Revolut kannst du jedoch direkt Fremdwährungen einkaufen bezw. du musst (entweder Euro oder USD). Ein weiterer Nachteil: Du bezahlst Transaktions- & Wechselkursgebühren von deiner Hausbank aus bereits für Einzahlungen auf deine Revolut Kreditkarte. Ein Vergleich der Gebühren hat gezeigt, dass für Schweizer Neon Free günstiger ist als Revolut. Die Verarbeitung deiner Einzahlungen geht teilweise recht lange und du hast kein schweizer Bankkonto. Deine Einlagen sind auf einem schweizer Bankkonto bei einer Pleite der Bank bis 100’000 CHF abgesichert.

Bei DKB liegt das Geld auf einer deutschen Bank, was nicht unbedingt schlecht ist. Aber auch hier der Nachteil: Du bezahlst Transaktions- & Wechselkursgebühren von deiner Hausbank aus bereits für Einzahlungen auf deine DKB Kreditkarte, da das Konto in EUR ist. Weiter ist die Kreditkarte nur im ersten Jahr gratis, danach musst du mindestens pro Monat 700 Euro einzahlen. Du kannst dafür kostenlos Bargeld beziehen im Ausland am Bancomat, dafür hast du bei der Einzahlung aber Transaktions- & Wechselkursgebühren, es ist also ein Nullsummenspiel.

Unbezahlte Werbung: Da wir einen Referral-Code von Neon Free/Swisscard angeben, damit ihr euch ein CHF 10.- bzw. 40.- Startguthaben sichern könnt, gilt dies wohl als Werbung. Wir haben diesen Artikel aber ohne monetäres Interesse verfasst. Wir erhalten bei jeder Registrierung ebenfalls CHF 10.- bzw. 40.-.

Kostenvergleich PayPal und Neon – Wir sind geschockt!

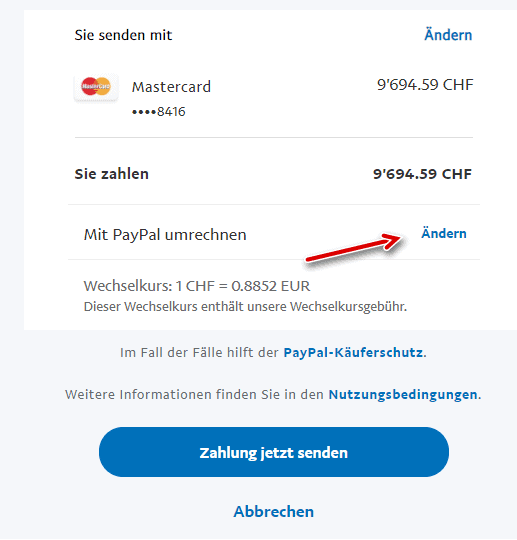

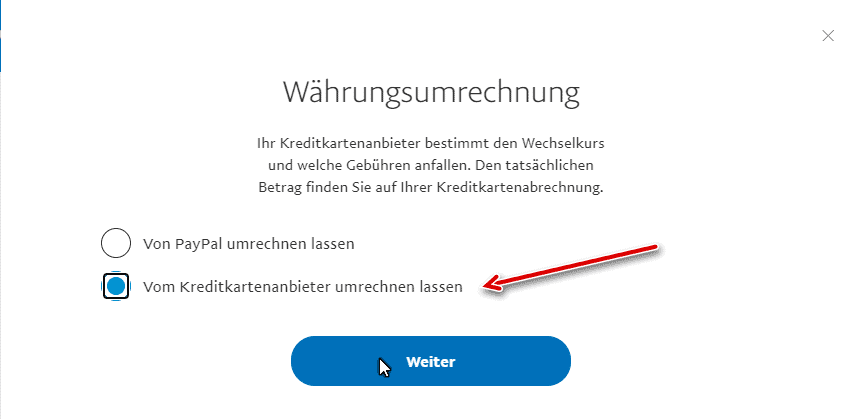

Wir haben am 28. Juli 2020 eine grössere Anschaffung in Deutschland getätigt. Diese haben wir via PayPal beglichen. Bei PayPal hat man die Möglichkeit, bei Bezahlung in einer Fremdwährung, den Betrag durch PayPal (dies ist die Standardeinstellung) umrechnen zu lassen in die Währung des hinterlegten Zahlungsmittels (dies ist meist deine Kreditkarte). In unserem Fall von Euro in CHF.

Wir haben durch einen kleinen Trick über 450 CHF gespart. Einfach so. Ohne irgendwelche Nachteile. Über das gleiche Zahlungsmittel.

Weitere Infos zum Vergleich und wie auch ihr so viel Geld sparen könnt, lest ihr hier: